NOTA DE PRENSA DEL 4T.2025 DEL INSTITUTO DE CAPITAL RIESGO (INCARI)

INVERSIONES ACUMULADAS Y ASESORES EN CAPITAL RIESGO EN 4T.2025 EN ESPAÑA

LAS OPERACIONES HAN SUPUESTO UN AUMENTO DEL 42% EN LAS OPERACIONES DE PRIVATE EQUITY & DEBT [PED] EN EL MISMO PERIOODO EN 2024.

Madrid, 1 de enero de 2026

En el 4T.2025, dentro de las 4 fases de inversión consideradas en Private Equity & Debt (BOG, SVC, SS y Deuda), El Boletín de Actualidad de Mercado Español de Capital Riesgo ha registrado 1355 adquisiciones lo que representa un aumento del 25% frente a las 1009 anteriores.

En la fase de Private Equity Real Estate [PERE] las inversiones han permanecido estables, mientras que en Infraestructura [INFRA] se ha un producido un aumento del 3% en comparación con el 2024.

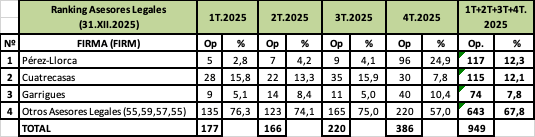

Pérez-Llorca lidera el Ranking de Asesores Legales con 117 acuerdos, seguido de Cuatrecasas, con 115, y de Garrigues, con 74 mediaciones, de las 124 firmas que prestaron sus servicios en 949 intervenciones.

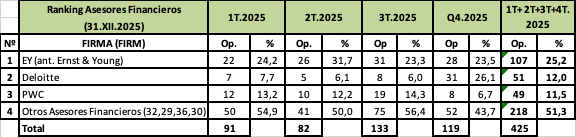

EY encabeza el Ranking de Asesores Financieros con 107 actuaciones, seguido de PWC con 41 asistencias, y Deloitte con 20 servicios en los que actuó, una entidad de capital riesgo o gestora de activos y un target español, entre las 83 firmas que realizaron un total de 425 asesoramientos.

INVERSIONES ACUMULADAS EN CAPITAL RIESGO EN 2025

• El Boletín de Actualidad del Mercado Español de Capital Riesgo ha reflejado, en 2025, 1.662 adquisiciones en las 7 fases de inversión consideradas: BuyOut & Growth (BOG), Seed & Venture Capital (SVC), Special Situations (SS), Deuda, PE Real Estate, Infraestructuras y Crowdfunding, lo que representa un incremento del 25 frente a las 1.244 consideradas en 2024.

• Los Rankings asesoramiento legal y de asesoramiento financiero de 2025 han sido liderados por las firmas Pérez-Llorca e EY en relación intermediaciones realizadas.• El sector que ha recibido una mayor atención ha sido el de Tecnologías de la Información y Comunicación [TIC], con 332 deals (24,5%), figurando en segunda plaza el Sector Servicios con 288 compraventas (21,,2%) encontrándoseen tercer lugar, el sector la Industria con 257 (19%) operaciones.

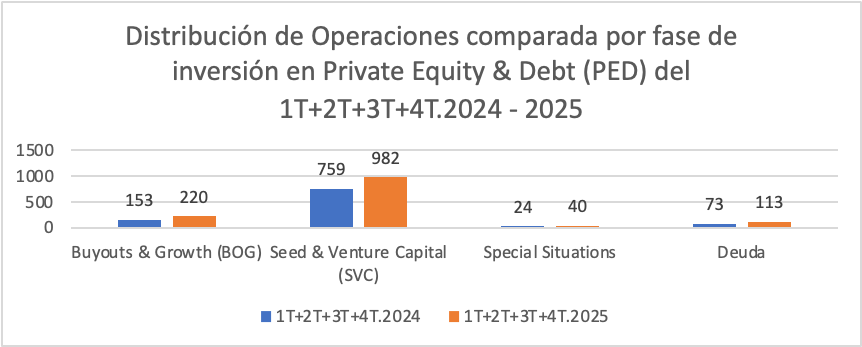

En Instituto de Capital Riesgo (INCARI) ha registrado 1355 operaciones en el 2025 dentro de las 4 fases de inversión conocidas, que implica un ampliación del 25% con respecto a las 1009 del año 2024.

La fase de Seed & Venture Capital (SVC) ha recibido 982 adquisiciones (72% del total) que supone un aumento del 23% al comprarlo con las 759 registradas en el año anterior.

La fase de BuyOut & Growth (BOG) con 220 transacciones (16% del total), se sitúa en segundo lugar que se traduce en un crecimiento del 30% contra las 153 anteriores, mientras que las 113 compras realizadas de Deuda (Debt) representan un incremento del 35% (8% del total) respecto a las 73 de 2024. Los 40acuerdosde Special Situations (SS) (3% del total) suponen un alza del 40% con respecto a las 24 de 2024.

Las 102 deals de 2025 deInfraestructuras han experimentado un incremento del 3% frente a las 99 de 2024, mientras que las 188 de Private Equity Real Estate (PERE) sido similares a las 189 del año pasado. Las 18 inversiones de 2025 en Equity Crowdfunding – Financiación Colectiva han disminuido un 18% frente a las 22 realizadas en 2024.

DISTRIBUCIÓN SECTORIAL DEL 2025

Las Tecnologías de la Información y de la Comunicación (TIC), con332 operaciones,ha sido el sector con mayor protagonismo (24% del total). En segundo lugar se sitúa el sectorServicios con 288 (21%) mientras que laIndustria estáen tercer lugar, con 257 deals (19% del total).

RANKING DE ASESORES LEGALES Y RANKING DE ASESORES FINANCIEROS (SEGÚN EL Nº DE OPERACIONES ASESORADAS) EN 2025

Pérez-Llorca encabezael Ranking de Asesores Legales con 117 asesoramientos, seguido por Cuatrecasas con 115 y de Garrigues,en tercera posición, con 74 mediaciones, de las 124 firmas que asistieron 949 acuerdos (media de 7,65 cada uno).

EY encabeza el Ranking de Asesores Financieros con 107 participaciones, seguido de Deloitte con 51 y de PWC con 41 intervenciones en las que participó, de alguna manera, una entidad de capital riesgo o gestora de activos y un target español, entre las 83 firmas que intervinieron un 425 veces (5,12 de media).

Nota para el editor:

El Instituto de Capital Riesgo (INCARI) es una institución académica de naturaleza privada, constituida en 2014 como Asociación sin ánimo de lucro, y promovida por un conjunto de profesionales del derecho, de las finanzas y de la docencia universitaria, que mantienen una estrecha relación con el mundo del capital riesgo.

La investigación aplicada, la opinión independiente, la divulgación y difusión del conocimiento sobre capital riesgo y private equity, así como la formación y docencia en estas materias, constituyen las dos áreas centrales de actividad del Instituto INCARI.

En el primer caso editamos, tres publicaciones: La Revista Española de Capital Riesgo (RECARI), desde 2006, el Boletín de Actualidad del Mercado de Capital Riesgo, desde 2012, y el Anuario de Capital Riesgo desde 2014.

En el segundo caso impartimos 5 cursos avanzados online, el Curso Online Avanzado de Capital Riesgo y Emprendimiento, desde 2016, el Curso Online de Experto en Valoración de Empresas, desde 2019, el Curso Online Superior en Reestructuración Empresarial y Capital Riesgo, desde 2022, el Curso Online de Fusiones y Adquisiciones (M&A), desde 2024, y el Curso Integral online sobre Startups, desde 2025.

![- Curso online de Capital Riesgo y Emprendimiento (7ª Ed.) de 285 horas a realizar en 8 meses (2.661,16 € + IVA) - Curso online de Valoración de Empresas (5ª Ed.) de 170 Horas online a realizar en 7 meses (2.661,16 € + IVA) - Curso online de Reestructuración Empresarial y Capital Riesgo (3ª Ed.) de 170 Horas online a realizar en 7 meses (2.661,16 € + IVA) - Curso online de Fusiones y Adquisiciones (M&A) [2ª Ed.] de 60 Horas online a realizar en 2 meses (950,41 € + IVA) - Curso online de Startups (1ª Ed.) de 60 horas a realizar en 3 meses (950,00 € + IVA)](https://recari.blog/wp-content/uploads/2025/05/5-cursos-online-pentagono.jpg?w=1568)